Myslíte, že je investovanie komplikované a vhodné iba pre bohatých? Omyl. Jedná sa len o mýtus, ktorý už dávno neplatí. Ak v ňom chcete byť úspešní, musíte sa zorientovať v tom, čo je naozaj dôležité a všetko si osobne vyskúšať. K tomu, aby ste si dokázali vybrať vhodný fond zo širokého výberu, ktorý trh ponúka, je potrebné vedieť pár dôležitých informácií. Poznať výkonnosť fondu za uplynulé obdobie jednoducho nestačí.

O tom, aké kroky zvážiť predtým, než sa rozhodnete prvýkrát investovať, sme informovali už

v predchádzajúcom článku. Viete však, aké kritériá sú dôležité pri výbere fondu a podľa čoho ho porovnávať s ostatnými, než do neho zainvestujete svoje úspory? Ak nie, nezúfajte. Poradíme vám.

Rovnako ako nemôžete porovnávať jablká s hruškami, nemožno ani porovnávať odlišné investičné fondy. Ak sa budete medzi nejakými rozhodovať, vždy sa sústreďte na to, aby boli rovnakého druhu. Fondy totiž môžeme deliť napríklad podľa ich zamerania, tzn. do akých cenných papierov ďalej investujú nazhromaždené prostriedky. Môže ísť napríklad o dlhopisy, akcie alebo komodity. Každá skupina fondov sa vyznačuje iným stupňom rizika. Zároveň však ponúka investorovi inak vysoký potencionálny výnos.

Možností, ako fondy deliť do určitých skupín, je však oveľa viac. Rozdeliť ich môžeme napríklad podľa sektorového (financie, zdravotníctvo, ťažba, technológie) alebo geografického (Európa, Ázia, USA, Svet) zamerania.

Nezabudnite však ani na to, že je vždy potrebné porovnávať fondy za rovnaké časové obdobie. Je teda dôležité porovnávať výkonnosť za obdobie, ktoré zodpovedá investičnému horizontu daného fondu. V prípade akciových fondov napríklad sledujte výkonnosť za obdobie minimálne 5 až 10 rokov. V opačnom prípade by totiž vaše zistenia viedli k mylným záverom a taktiež k zlým investičným rozhodnutiam.

Sledujte historickú výkonnosť

Výkonnosť fondu patrí všeobecne medzi základné ukazovatele. Pomocou historickej výkonnosti napríklad zistíte, či sa fondu darilo prekonávať jeho benchmark a konkurenciu, prípadne ako sa tento fond vysporiadal s finančnou krízou.

Sledovať historickú výkonnosť má zmysel predovšetkým z dlhodobého hľadiska, pretože práve vtedy nám môže prezradiť viac o kvalite portfólio manažéra a jeho manažérskej stratégii riadenia fondu. Pri porovnávaní výkonnosti je preto tiež dobré zvážiť, či v sledovanom období nedošlo k jeho výmene. Je však dôležité mať na pamäti, že historická výkonnosť sa nemusí opakovať a rozhodne nie je zárukou budúcich výnosov.

Veľký fond nemusí byť nutne dobrý fond

Ďalším dôležitým kritériom je veľkosť fondu. V prípade menších fondov musíme totiž počítať s tým, že ich spravovanie bude nákladnejšie. Čím je majetok fondu väčší, tým lepšie sa v ňom rozložia nevyhnutné náklady. Na druhú stranu, ani príliš veľký fond nemusí byť výhodou. Môže totiž reagovať na trhové zmeny. Keď je príliš veľký, a navyše úzko zameraný, môže narážať na nedostatok vhodných investičných príležitostí.

Významný vplyv na tom, ako je fond úspešný, má rozhodne manažér portfólia. Ide o človeka, ktorý je zodpovedný za zostavenie a správu investičného portfólia. Práve on sleduje situácie na trhu, vyberá a následne nakupuje alebo predáva vhodné investície. Jeho schopnosti, skúsenosti a priority sú preto pomerne kľúčové a ovplyvňujú výsledok celej investície.

Pozor na volatilitu

Ďalším dôležitým ukazovateľom, ktorý ovplyvňuje mieru vašich výnosov, je volatilita, ktorá meria kolísavosť okolo priemernej výkonnosti fondu za určité obdobie. Analýzou volatility môžeme zistiť mantinely, v ktorých sa bude ďalšie zhodnocovanie fondu pravdepodobne pohybovať. Vypočítať si ju môžeme jednoducho ako priemerný výnos p.a ± 1x volatilita p.a. (s pravdepodobnosťou 67%).

Na výpočet s pravdepodobnosťou 95% je potrebné počítať s 1,64násobkom volatility. Keď napríklad niektorý fond dosiahol výnos 10% a jeho ročná volatilita je 5%, očakávaný výnos s pravdepodobnosťou 67% sa pohybuje v rozmedzí 5 až 15%. S pravdepodobnosťou 95% je to medzi 1,8 až 18%.

Alfa a Beta? Ukazovatele, ktoré nemožno podceniť

V mesačnej správe fondu, ktorú nazývame tiež factsheet, môžu zaujať vašu pozornosť ukazovatele, ako sú alfa a beta. Alfa meria historickú nadvýkonnosť fondu (pridanú hodnotu) nad benchmark, ktoré dosiahol manažér fondu. Beta je naopak ukazovateľom citlivosti fondu na vývoj trhu. Inými slovami nám ukazuje, ako silno reaguje fond na zmeny trhu. Keď pohyb výnosnosti fondu reaguje na vývoj výnosnosti trhu menej pozitívne, beta je menšia ako 1. Keď naopak fond reaguje intenzívnejšie a je citlivejšia na výkyvy trhu, je beta väčšia ako 1.

Pri podielových fondoch platíte investičnej spoločnosti manažérsky poplatok za to, že sleduje vývoj trhu a stará sa o správne rozloženie investície. Zaoberá sa tiež tým, aby fond nebol príliš rizikový alebo málo výnosný. Manažéri fondu sa tak snažia prekonávať benchmark, čo je ukazovateľ, ktorý reprezentuje trh, na ktorom fond investuje. Porovnaním výkonnosti fondu s výkonnosťou benchmarku je teda možné posudzovať kvalitu riadenia fondu. Keď fond napríklad dosiahne v sledovanom období rast o 10%, ale trh, kde investuje, dosiahne 20%, niečo je v neporiadku. Ak však výnos fondu klesne o 5% a trh dokonca o 15%, dá sa povedať, že manažéri zachránili 10% investícií svojich klientov.

O kvalite fondu môže veľa napovedať tzv. rating fondu. Jedná sa o ohodnotenie fondu, v rámci ktorého ratingová agentúra hodnotí v určitej kategórii a na základe vybraných kritérií historickú výkonnosť, volatilitu, zloženie portfólia fondu, kvalitu portfólia manažérov a investičného procesu. Poskytuje teda nielen obraz z minulosti, ale aj informácie o možnom budúcom potenciáli hodnoteného fondu.

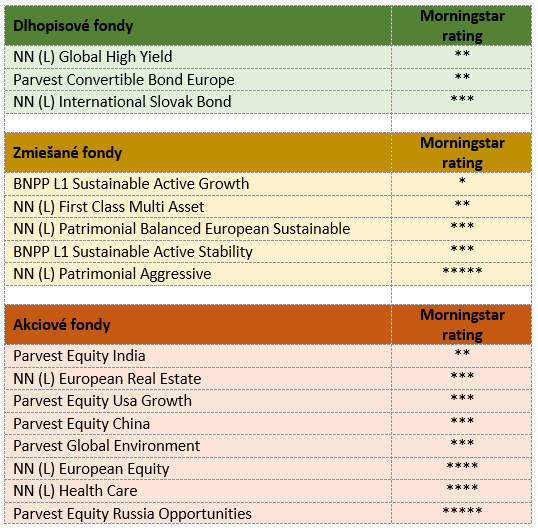

V nižšie uvedenej tabuľke uvádzame prehľad podielových fondov, ktoré sú aktuálne v ponuke mBank, a ktoré majú ratingové ohodnotenie. Celkovo však môžete nájsť v ponuke až 21 podielových fondov. Pri pohľade do tabuľky si tak môžete v praxi vyskúšať, či dokážete nájsť fondy, ktoré sú pre vás najvhodnejšie.

(zdroj NN IP, BNP AM, údaje dostupné k 16. 2. 2018)

Podielové fondy ponúkajú možnosť atraktívne zhodnotiť svoje úspory. Pri nesprávnom výbere však môžete o časť svojich úspor tiež prísť. Budúci úspech vašich investícií preto záleží na rozhodnutiach, ktoré sami urobíte. Aká je teda najlepšia rada do budúcnosti? Pri výbere fondu nikdy neposudzujte iba jedno kritérium, ale snažte sa ho porovnávať z viacerých hľadísk. Zároveň však buďte aktívni a neodkladajte svoje investície na neskôr. To sa málokedy vypláca.

mBank

mBank